Pe portalul Agentiei Nationale de Administrare Fiscala a fost publicat, la rubrica Asistenta Contribuabili, Ghidul privind anularea unor obligatii bugetare. Documentul cuprinde informatii generale pentru contribuabili in vederea accesarii facilitatilor fiscale prevazute de OUG nr. 107/2024, asa cum a fost modificata prin OUG nr. 112/2024.

Masurile reglementate in actul normativ sus mentionat se aplica pentru toate categoriile de debitori, cum ar fi:

- persoane fizice;

- persoane juridice, de drept public sau privat;

- asocieri si alte entitati fara personalitate juridica;

- persoane fizice care desfasoara activitati economice in mod independent sau exercita profesii liberale;

- unitati administrativ-teritoriale sau subdiviziuni administrativ-teritoriale ale municipiului Bucuresti ori institutii publice, astfel cum sunt definite prin Legea nr. 500/2002 privind finantele publice, cu modificarile si completarile ulterioare, precum si prin Legea nr. 273/2006 privind finantele publice locale, cu modificarile si completarile ulterioare, dupa caz.

1. anularea dobanzilor, penalitatilor si a tuturor accesoriilor aferente obligatiilor bugetare principale, restante la data de 31 august 2024 inclusiv;

2. anularea dobanzilor, penalitatilor si a tuturor accesoriilor aferente diferentelor de obligatii bugetare principale declarate suplimentar de debitori prin declaratie rectificativa prin care se corecteaza obligatiile bugetare principale cu scadente anterioare datei de 31 august 2024 inclusiv. Aceasta facilitate se acorda si in cazul corectarii erorilor din deconturile de taxa pe valoarea adaugata efectuate potrivit reglementarilor legale in vigoare;

3. anularea dobanzilor, penalitatilor si a tuturor accesoriilor aferente obligatiilor bugetare principale cu scadente anterioare datei de 31 august 2024 inclusiv si stinse pana la aceasta data

4. anularea dobanzilor, penalitatilor si tuturor accesoriilor aferente obligatiilor bugetare principale cu scadente anterioare datei de 31 august 2024 inclusiv, individualizate in decizii de impunere emise ca urmare a unui control fiscal in derulare la data intrarii in vigoare a OUG nr. 107/2024, respectiv 6 septembrie 2024;

5. anularea dobanzilor, penalitatilor si tuturor accesoriilor aferente obligatiilor bugetare principale stabilite prin decizii de impunere din oficiu a veniturilor persoanelor fizice pe anii 2019 si 2020;

6. anularea dobanzilor, penalitatilor si a tuturor accesoriilor aferente obligatiilor bugetare principale cu scadente anterioare datei de 31 august 2024 inclusiv, pentru care esalonarea la plata acordata potrivit Legii nr. 207/2015 privind Codul de procedura fiscala, cu modificarile si completarile ulterioare, a fost finalizata pana la data depunerii cererii de anulare inclusiv, dar nu mai tarziu de data de 25 noiembrie 2024;

7. anularea unui procent de 25% sau 50% din obligatiile bugetare principale restante la data de 31 august 2024 inclusiv, in functie de cuantumul acestora cuprins in certificatul de atestare fiscala, in cazul debitorilor persoane fizice.

Pasii pentru a beneficia de facilitati

I. Notificarea privind intentia de a beneficia de anularea unor obligatii fiscale bugetare

Debitorii care intentioneaza sa beneficieze de anularea obligatiilor bugetare pot notifica organul fiscal cu privire la intentia lor, pana cel mai tarziu la data depunerii cererii de anulare a accesoriilor si nu mai tarziu de data de 25 noiembrie 2024, sub sanctiunea decaderii.

Notificarea privind intentia de a beneficia de anularea unor obligatii bugetare se depune separat de catre persoana fizica, in functie de codul de identificare fiscala pe care inregistreaza obligatii bugetare de plata.

Unde se depune notificarea?

a) online, prin intermediul "Spatiului privat virtual" (SPV);

b) prin posta, cu scrisoare recomandata cu confirmare de primire, in cazul persoanelor fizice care nu sunt inrolate in SPV;

c) la registratura organului fiscal central competent, in cazul persoanelor fizice care nu sunt inrolate in SPV.

Notificarea depusa poate fi retrasa de debitor oricand, prin depunerea in acest sens a unei cereri la organul fiscal.

II. Cerere de anulare a unor obligatii bugetare

Anularea unor obligatii bugetare se solicita de catre debitori, inclusiv de catre cei care au notificat organul fiscal, in baza unei cereri de anulare a unor obligatii bugetare.

Cererea de anulare a unor obligatii bugetare se depune separat de catre persoana fizica, in functie de codul de identificare fiscala pe care inregistreaza obligatii bugetare de plata.

Cererea poate fi depusa dupa indeplinirea conditiilor de acordare a anularii, dar nu mai tarziu de 25 noiembrie 2024 inclusiv.

Cererea de anulare a unor obligatii bugetare se depune:

a) prin intermediul serviciului SPV;

b) prin posta, cu scrisoare recomandata cu confirmare de primire, in cazul persoanelor fizice care nu sunt inrolate in SPV;

c) la registratura organului fiscal central competent, in cazul persoanelor fizice care nu sunt inrolate in serviciul "Spatiu privat virtual", denumit in continuare SPV.

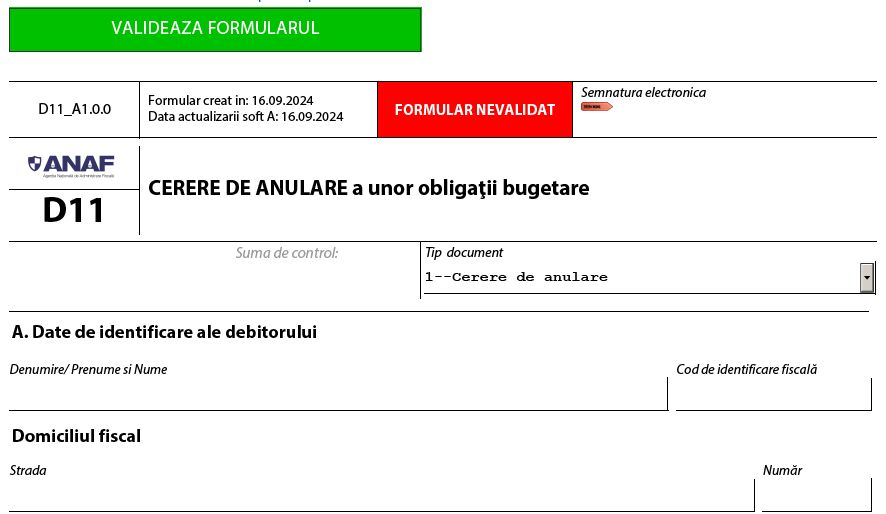

Descarca D11 - CERERE DE ANULARE a unor obligatii bugetare/ NOTIFICARE privind intentia de a beneficia de anularea unor obligatii bugetare >>

De retinut! Cererea de anulare a unor obligatii bugetare poate fi retrasa de debitor oricand, prin depunerea in acest sens a unei cereri la organul fiscal.

Prin retragerea cererii, debitorul isi mentine dreptul de a depune o noua cerere de anulare a unor obligatii bugetare, cu respectarea conditiilor prevazute in acest sens de OUG 107/2024. Pentru a beneficia de anularea unor obligatii bugetare, debitorul poate depune fie o singura cerere pentru toate facilitatile, fie cate o cerere pentru fiecare dintre acestea, conform modelului Cererii.

Ghidul ANAF poate fi consultat integral AICI >>

Esential pentru contabili - Monografii contabile complete

Monografie contabila pentru vanzarea unui voucher cadou

Vanzarea voucherelor cadou este o operatiune frecvent intalnita in practica, dar care ridica numeroase aspecte contabile si fiscale, in special in ceea ce priveste momentul recunoasterii veniturilor si al exigibilitatii TVA. Desi la momentul incasarii contravalorii voucherului are loc un flux de numerar, acest fapt nu presupune automat realizarea unui venit, intrucat bunurile sau serviciile vor fi livrate ulterior, la momentul utilizarii voucherului de catre beneficiar. In acest articol vom...

vezi AICI monografia << Monografie acordarea de ajutoare membrilor de sindicat

Organizatiile sindicale conduc contabilitatea potrivit Reglementarilor contabile aprobate prin O.M.F.P. nr. 3.103/2017, cu modificarile si completarile ulterioare. Principalele surse de venit ale sindicatelor sunt cotizatiile membrilor, venituri neimpozabile pentru sindicat conform art. 15 din Codul fiscal.Vom stabili in acest articol monografia contabila pentru acordarea de ajutoare membrilor de sindicatReglementari legislative importante privind acordarea de ajutoare membrilor de sindicatArt....

vezi AICI monografia << Monografie Reparatie In Garantie

Din punct de vedere contabil, reparatiile efectuate in perioada de garantie ridica probleme legate de recunoasterea corecta a cheltuielilor, a provizioanelor si a relatiei cu clientii sau furnizorii implicati. In practica, pot aparea mai multe scenarii: reparatia este efectuata de firma vanzatoare pe cheltuiala proprie, de un service autorizat cu decontare ulterioara, sau direct de catre client cu rambursarea costurilor de catre furnizor.In acest articol vom prezenta o monografie contabila...

vezi AICI monografia << Monografie Achizitie Utilaj: Tratament Fiscal Si Studii De Caz

Achizitia unui utilaj reprezinta o investitie importanta pentru orice companie, indiferent de domeniul de activitate. Din punct de vedere contabil, aceasta operatiune trebuie inregistrata corect, respectand reglementarile privind imobilizarile corporale, amortizarea si tratamentul fiscal aferent. In acest articol vom prezenta pas cu pas monografia contabila pentru achizitia unui utilaj, de la momentul cumpararii pana la punerea in functiune, evidentiind conturile utilizate si implicatiile...

vezi AICI monografia << Rentrop & Straton a implinit 30 de ani! Consilier Taxe si Impozite a implinit 30 de ani!

Rentrop & Straton, cea mai cunoscuta companie din Romania din domeniul informatiilor specializate, aniverseaza 30 de existenta.Sunt 30 de ani in care aceasta companie mixta romano-germana a sprijinit in mod profesionist dezvoltarea sanatoasa a mediului antreprenorial, realizand peste 6.100 de produse destinate firmelor romanesti si profesionistilor din domenii vitale ale economiei: fiscalitate, contabilitate, legislatia muncii, resurse umane, protectia datelor etc.6.100 de produse. O...

vezi AICI monografia << Monografie Profit Reinvestit: Studii De Caz Utile

Profitul reinvestit reprezinta acea parte din castigul net al unei firme care nu este distribuita sub forma de dividende, ci este utilizata pentru dezvoltarea activitatii – de exemplu, pentru achizitia de echipamente, utilaje sau alte active necesare. Legislatia fiscala ofera facilitati companiilor care aleg sa isi reinvesteasca profitul, prin scutirea de impozit a acestor sume. Din perspectiva contabila, profitul reinvestit necesita o monografie contabila specifica, astfel incat sa...

vezi AICI monografia << Monografie Contabila Reparatii Auto: Cum Inregistrezi Reparatiile Pentru Dauna Autoturismului

Reparatiile auto sunt situatii frecvente care apar in activitatea unei firme si, pentru a fi tratate corect din punct de vedere financiar, au nevoie de o evidenta clara. Din punct de vedere contabil, aceste operatiuni pot ridica uneori semne de intrebare, de exemplu: cum se inregistreaza corect cheltuielile, ce conturi se utilizeaza si care sunt implicatiile fiscale?In acest articol vom prezenta trei studii de caz utile ce contin monografia contabila pentru reparatii auto. Scopul acestor exemple...

vezi AICI monografia << Monografie Contabila Dezvoltare Imobiliara Si Aspecte Fiscale Importante

Dezvoltatorii imobiliari se confrunta cu un set complex de operatiuni economice care necesita o evidenta contabila atenta si conforma cu reglementarile in vigoare. De la achizitia terenurilor si pana la vanzarea imobilelor finalizate, fiecare etapa implica tranzactii cu impact fiscal si contabil semnificativ.In acest articol prezentam o monografie contabila bine structurata pentru un dezvoltator imobiliar. Aceasta contine inregistrarile corecte in contabilitate si explicatii clare pentru fiecare...

vezi AICI monografia << Monografie Contabila Cod TVA Anulat

Anularea codului de TVA poate avea un impact semnificativ asupra activitatii unei firme, iar pentru a evita erorile si sanctiunile, este esential ca antreprenorii si contabilii sa cunoasca reglementarile legislative aplicabile. In acest articol vom prezenta tratamentul fiscal si contabil pentru codul de TVA anulat si o monografie contabila clara.Tratament fiscal-contabil pentru cod TVA anulatAnularea codului de TVA poate avea loc, conform art. 316 alin. (11) din Codul fiscal, in urmatoarele...

vezi AICI monografia << Monografie Contabila Factura Booking.com: Studii De Caz Utile

Factura emisa de platforma Booking.com ridica adesea semne de intrebare din perspectiva tratarii contabile si fiscale, mai ales in cazul firmelor care inchiriaza spatii prin intermediul acestui serviciu. In acest articol, analizam pas cu pas cum se inregistreaza factura de la Booking.com in contabilitate, ce monografii contabile se aplica si ce obligatii declarative revin firmei beneficiare.Inchirieri prin platforma Booking.com: aspecte important de stiutOrice persoana fizica sau juridica care...

vezi AICI monografia <<

Copyright Conta Online / Conta.ro 2006 - 2026. Toate Drepturile rezervate

Copyright Conta Online / Conta.ro 2006 - 2026. Toate Drepturile rezervate