Prin Legea nr. 88/2023 pentru modificarea si completarea Legii nr. 227/2015 privind Codul fiscal, publicata in Monitorul Oficial al Romaniei, Partea I, nr. 310 din 12 aprilie 2023, a fost completat art. 294 din Codul fiscal, in sensul introducerii, printre altele, a scutirii de TVA cu drept de deducere pentru anumite livrari de bunuri si prestari de servicii efectuate catre entitati non-profit inscrise in Registrul public organizat de ANAF, daca acestea sunt destinate unitatilor spitalicesti detinute si exploatate de entitatea non-profit sau celor din reteaua publica de stat, dupa caz.

Potrivit art. 294 alin. (6) din Codul fiscal, introdus prin Legea nr. 88/2023, scutirea de TVA mai sus mentionata se aplica prin restituirea TVA aferente achizitiilor de bunuri sau servicii efectuate de entitatile non-profit, potrivit unei proceduri stabilite prin ordin al ministrului finantelor.

Proiect MFP: Procedura de restituire a TVA aferente achizitiilor de bunuri sau servicii efectuate de entitatile non-profit

In acest sens, prin Proiectul de Ordin pentru aprobarea Procedurii de restituire a TVA aferente achizitiilor de bunuri sau servicii efectuate de entitatile non-profit, pentru care se aplica scutirea de taxa conform art.294 alin. (5) lit. a) si b) din Legea nr.227/2015 privind Codul fiscal, se propune, in principal reglementarea:

- organului fiscal competent sa efectueze restituirea;

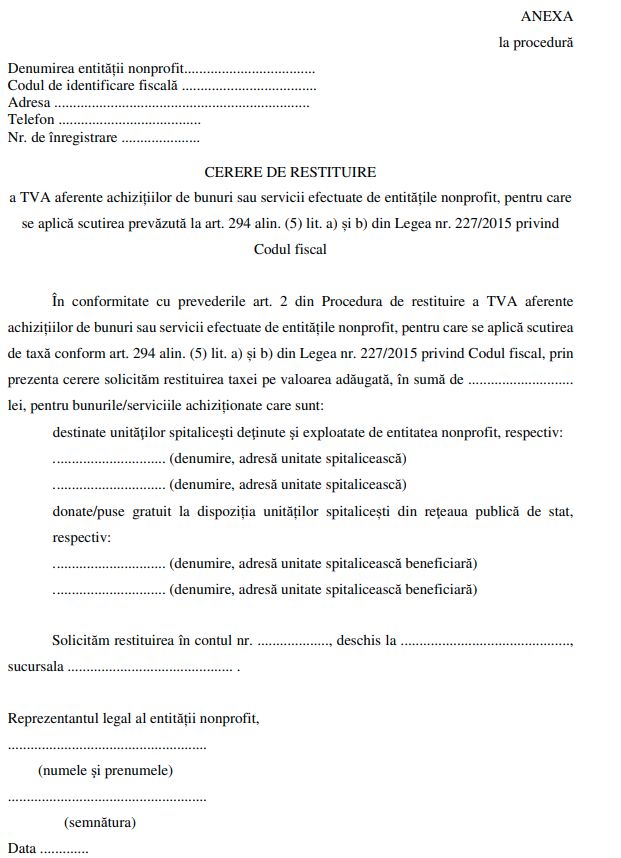

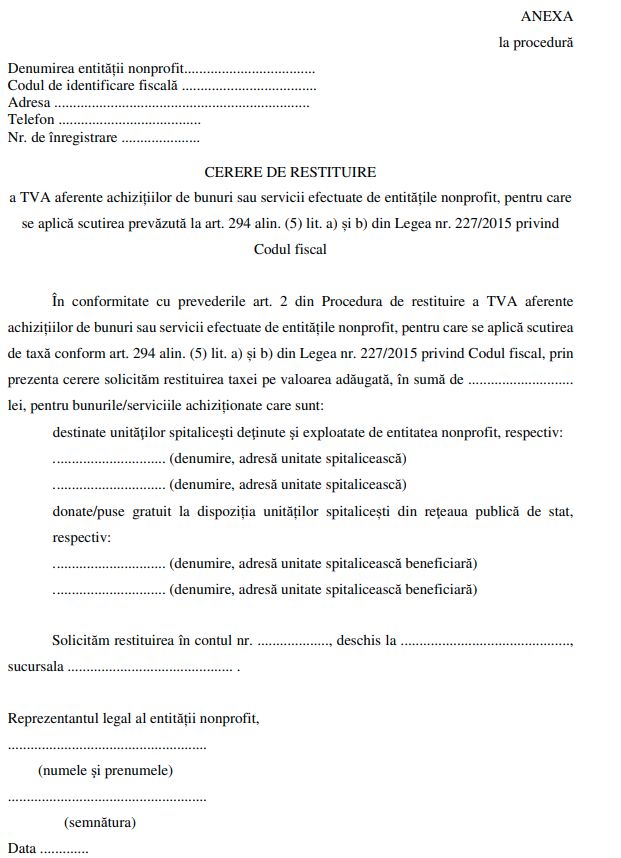

- cererii si a modelului acesteia in baza caruia se solicita restituirea, precum si documentele insotitoare;

- termenului de depunere a cererii de restituire, respectiv a termenului de 90 zile de la incheierea lunii calendaristice pentru care se solicita restituirea;

- in situatia in care entitatile non-profit nu au depus in termenul recomandat de 90 zile cererea si/sau documentatia aferenta, posibilitatea repunerii in termen a cererii de restituire, in cadrul termenului de prescriptie a dreptului de a cere restituirea, reglementat de Legea nr. 207/2015 privind Codul de procedura fiscala, respectiv de 5 ani de la data de 1 ianuarie a anului urmator celui in care a luat nastere dreptul la restituirea taxei.

In continuare, redam PROCEDURA de restituire a TVA aferente achizitiilor de bunuri sau servicii efectuate de entitatile non-profit, pentru care se aplica scutirea de taxa conform art. 294 alin. (5) lit. a) si b) din Legea nr. 227/2015 privind Codul fiscal

-

Art. 1. - Restituirea TVA se efectueaza de catre organul fiscal competent in a carui evidenta fiscala este inregistrata entitatea non-profit care are dreptul sa solicite restituirea.

Art. 2. - In vederea restituirii taxei, entitatea non-profit trebuie sa depuna la organul fiscal competent o cerere de restituire a TVA, conform anexei care face parte integranta din prezenta procedura, insotita de urmatoarele documente:

a) un borderou care sa cuprinda in ordine cronologica pentru fiecare achizitie urmatoarele informatii: denumirea, numarul si data documentului, valoarea fara TVA, valoarea TVA, valoarea inclusiv TVA;

b) copii de pe facturile in care sunt consemnate bunurile si serviciile achizitionate pentru care se solicita restituirea;

c) copii de pe declaratiile vamale de import, in cazul bunurilor importate;

d) copii de pe bonurile fiscale emise, conform Ordonantei de urgenta a Guvernului nr. 28/1999 privind obligatia operatorilor economici de a utiliza aparate de marcat electronice fiscale, republicata, cu modificarile si completarile ulterioare, a caror valoare individuala, inclusiv TVA, nu este mai mare de 100 euro, la cursul de schimb prevazut la art. 290 din Codul fiscal. In situatia in care aceasta valoare este depasita, solicitantii trebuie sa prezinte copii de pe facturile emise in conformitate cu prevederile art. 319 alin. (20) din Codul fiscal;

e) documentele din care rezulta ca bunurile/serviciile achizitionate pentru care se solicita restituirea TVA sunt destinate unitatilor spitalicesti detinute si exploatate de entitatea non-profit, in cazul in care bunurile/serviciile achizitionate au aceasta destinatie;

f) documentele din care rezulta ca bunurile/serviciile achizitionate pentru care se solicita restituirea TVA sunt donate/puse gratuit la dispozitia unitatilor spitalicesti din reteaua publica de stat, respectiv contractul de donatie/punere la dispozitie cu titlu gratuit si procesul verbal de predare-primire, in cazul in care bunurile/serviciile achizitionate au aceasta destinatie;

g) declaratia pe propria raspundere a reprezentantului legal al entitatii non-profit din care sa rezulte ca bunurile prevazute la art. 294 alin. (5) lit. b) din Codul fiscal sunt destinate in mod normal utilizarii in domeniul ingrijirilor de sanatate sau pentru utilizarea de catre persoanele cu handicap, bunuri esentiale pentru compensarea si depasirea handicapurilor.

Art. 3. - Entitatile non-profit pot solicita restituirea taxei pe valoarea adaugata in termen de 90 de zile de la incheierea lunii calendaristice pentru care se solicita restituirea, astfel:

a) pentru bunuri ce le-au fost livrate sau servicii care le-au fost prestate in beneficiul lor in cursul lunii pentru se solicita restituirea, in cazul in care bunurile/serviciile achizitionate sunt destinate unitatilor spitalicesti detinute si exploatate de entitatea non-profit;

b) pentru bunuri ce le-au fost livrate sau servicii care le-au fost prestate in beneficiul lor, care sunt donate/puse gratuit la dispozitia unitatilor spitalicesti din reteaua publica de stat in cursul lunii pentru care se solicita restituirea, in cazul in care bunurile/serviciile achizitionate sunt destinate unitatilor spitalicesti din reteaua publica de stat.

Art. 4. - Prin exceptie de la prevederile art. 3, in situatia in care entitatile non-profit nu au depus in termen cererea de restituire a taxei pe valoarea adaugata si/sau documentatia aferenta, la solicitarea acestora, directorul general al Directiei generale regionale a finantelor publice poate aproba efectuarea restituirii taxei pe valoarea adaugata daca cererea este depusa in termen de 5 ani de la data de 1 ianuarie a anului urmator celui in care a luat nastere dreptul la restituirea taxei. In acest sens, pe baza documentelor prevazute la art. 2, depuse de solicitanti, autoritatea fiscala competenta va intocmi un referat semnat de conducatorul acesteia, din care sa rezulte ca, desi cererile de restituire au fost depuse cu intarziere fata de termenul prevazute la art. 3, sunt indeplinite conditiile pentru acordarea restituirii taxei pe valoarea adaugata, care va fi inaintat directorului general al Directiei generale regionale a finantelor publice, pentru aprobarea efectuarii restituirii taxei pe valoarea adaugata.

Art. 5. - Solutionarea cererilor de restituire a TVA se realizeaza conform procedurii stabilite prin ordin al presedintelui Agentiei Nationale de Administrare Fiscala

Art. 6. – Entitatile non-profit trebuie sa justifice respectarea destinatiei sumelor reprezentand TVA restituite de la bugetul de stat, inclusiv a sumelor care au fost compensate cu obligatii fiscale ale entitatii, cu documente care sa ateste achizitia ulterioara de bunuri/servicii prevazute la art. 294 alin. (5) lit. a) si b) din Codul fiscal.

Foto: pixabay.com

Copyright Conta Online / Conta.ro 2006 - 2024. Toate Drepturile rezervate

Copyright Conta Online / Conta.ro 2006 - 2024. Toate Drepturile rezervate